15년 만의 이사라

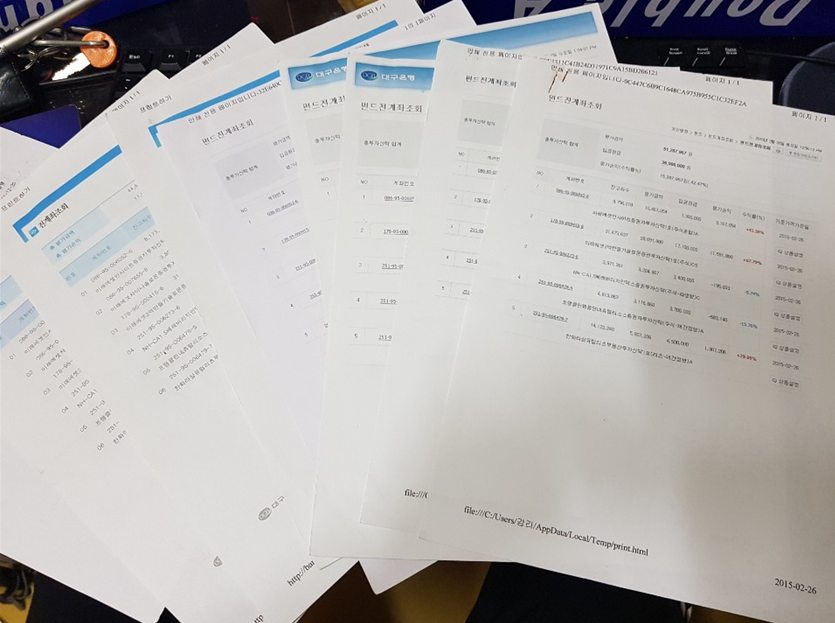

이것저것 서류 정리를 하다 보니 예전 자료들이 나왔습니다.

언젠가는 보겠지 하면서 하나둘 모아둔 자료들이라 버리기엔 아깝지만...

이젠 버리고 새로운 도약을 준비해야 하겠지요.

아마 이 때 처음 투자인지 투기인지 모르는 재테크를 처음 입문한 거 같습니다.

언젠가 한번은 기록하고 싶었던 내용이었는데

이제야 기록하네요.

저는 어렸을 적부터 저금하는 것을 좋아하였기에,

6학년 때 농협 12% 우체국 10%의 이자율을 주는 것을 보고,

10년 지나면 원금이 생긴다고 단순하게 접근하고 저금을 좋아하던 아이였습니다.

그때는 대출이 2배 이자가 발생하고

현금의 가치가 떨어지는 인플레이션은 아무것도 고려하지 않은 채

이자율은 높으면 좋은 거고,

대출은 나와는 상관없는 일이라고 생각했습니다.

그리고는 어느때 부터 이자율이 5% -> 3% 로 계속 떨어지고 있었던 거 같습니다.

이러면서 이자율이 5~6% 정도 받던 때랑 확연히 차이 나게 떨어져서

그때부터는 은행에 별 시리 신뢰를 하지 않았습니다.

그러던 중 천만 원 정도 현금을 모으다 보니 조금이나마 이자를 많이 주는 상품을 찾게 되었습니다.

2005년에 찾아갔던 새마을금고에 3.3%인가 상품이 있었습니다.

[1년 1000만원 적금이면 이자가 얼마지요?]

[32만 원 정도이고요, 세금 16.8%

(맞나 모르겠지만 그땐 왜 세금 공제하는지도 몰랐습니다) 공제하면 25만 원가량 되겠네요]

라고 상담을 받았습니다.

아무리 생각해도 이건 아니다 싶어서 가입한 게

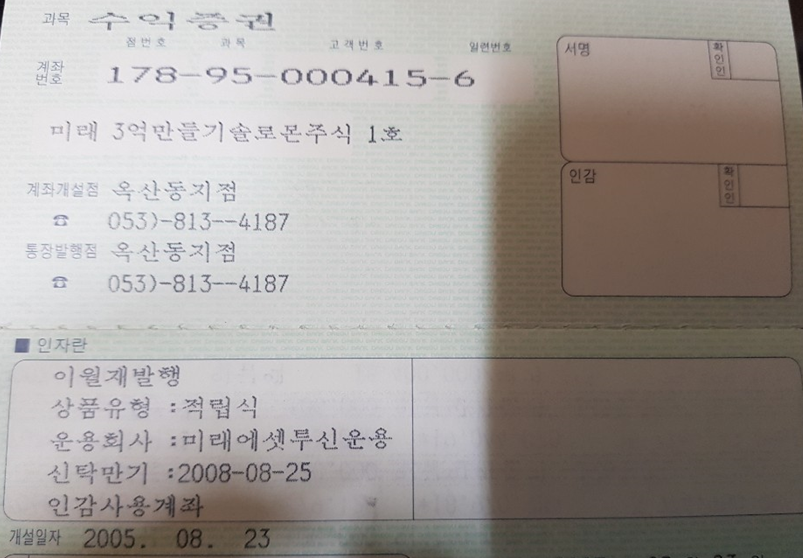

은행에서 펀드 상품을 사러 가니 4개의 상품이 있었습니다.

미래에셋 3억 만들기 시리즈랑 삼성에서 하는 펀드

처음이라 25만 원 1년 천만 원 넣고 받느니 손해 좀 나더라도

고마 투자하자 란 생각으로 나름 분산투자한다고

500만 원씩 2개의 계좌에 펀드를 가입하였습니다.

처음이라 사기는 아닌지?

내 잔고가 어떻게 변하는지 모든 게 신기했습니다.

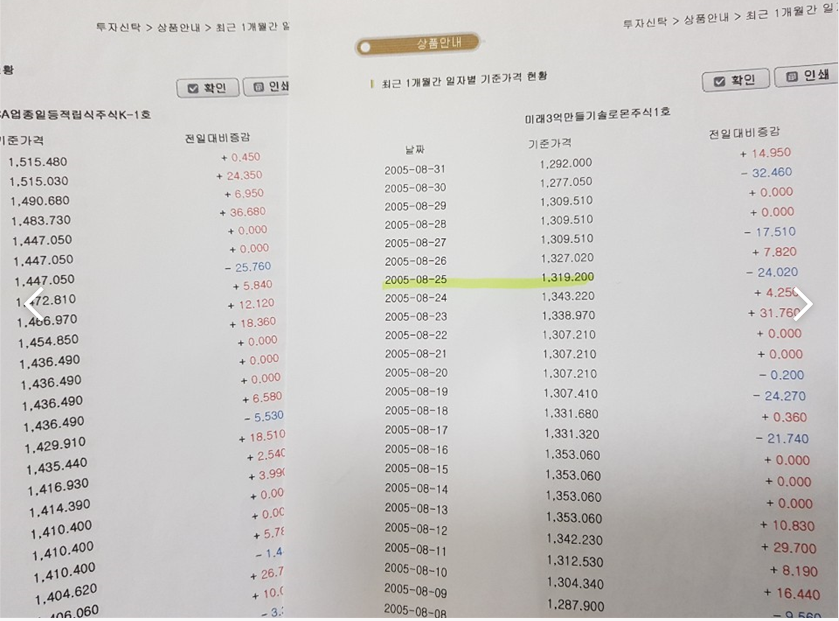

아마 지금 기억으로는 코스피 1100포인트 정도에 들어갔었는데,

지금 생각하면 엄청 낮은 지수였지만 그때는 전 최고점이 1300포인트로 고점에

1988년 지수 1000포인트에서 떨어져서 350포인트부터 올라왔을 때라 상당히 부담스러운 구간이었습니다.

아무것도 몰랐으니 투자를 할 수 있었습니다.

운이 좋아서인지 사자마자 계속 빨간색이 많이 나왔습니다.

지금도 기억하는데 처음 사고 나니 일단 수수료로 한 10-20만 원 공제된 걸로 알고 있습니다.

그리고는 하루에 한 3~5만 원씩 플러스가 나고 있었습니다.

[어~ 천만 원에 일 년 묵혀놓아도 30만 원이라고 했는데,

하루에 1~5만 원 정도 움직이니, 변동성이 너무 큰데..]

하고 조금은 걱정도 했었습니다.

그래도 계속 증이 많이 되었기에

이런 방법으로도 돈을 버는구나 생각하면서

한 달 월급이 들어오기 무섭게 파란색으로 떨어진 날에 펀드를 추매 했습니다.

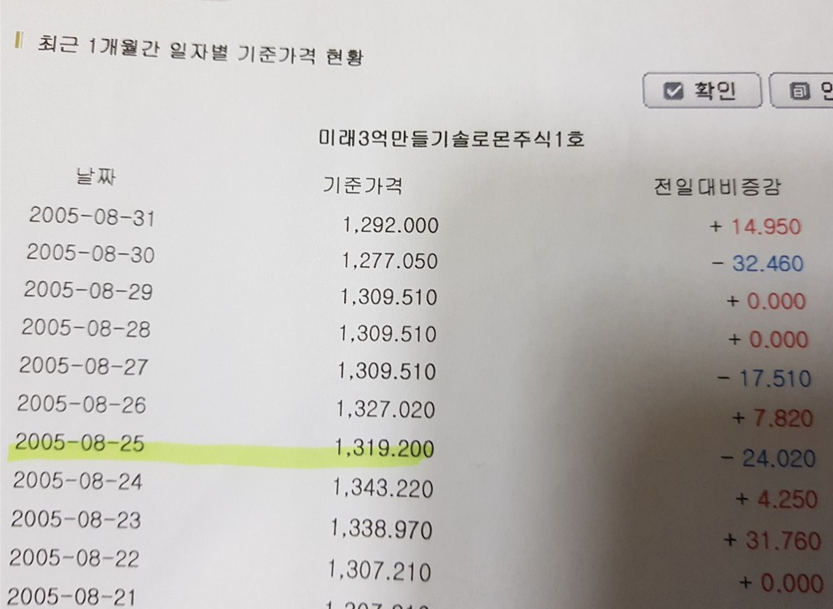

어떤 공식이 있을까 생각하면서 매달 변화되는 것을 뽑아서 분석도 하고 그랬던 거 같네요.

혹시 모를 일에 대비하여 나름 생각한다고 4개 펀드로 분산도 시킨 것도 같습니다.

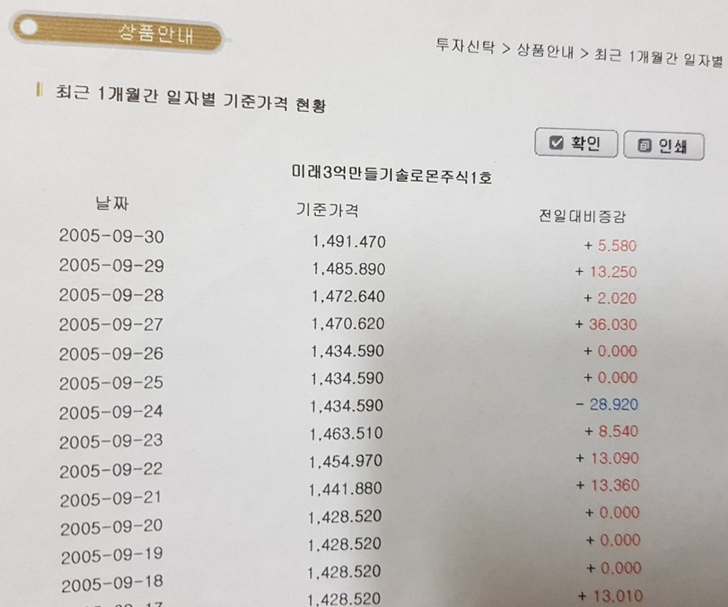

그러면서 지수는 1000포인트에서 1300포인트로

1300포인트에서 1500포인트까지 거침없이 올랐습니다.

정말 빨리 했었더라면 하는 아쉬움도 남았지만

그래도 차근차근 모으면 그리 어려울 것 같지 만은 않았습니다.

서브프라임을 맞기 전까지는..

주포였던 미래에셋 3억 만들기 솔로몬증권투자신탁 1호(주식)가 엄청난 100%의 수익률을 이루었지만

이익이 났었음에도 수익실현을 하지 못했고,

수익이 계속 줄어들었음에도 100% 수익이 나의 돈이라고 생각하여서

스톱을 못하고 결국 마이너스 까지 갔습니다.

개구리 서서히 끊는 냄비에서 익혀 죽는 것과 같이

수익률을 다 반납하고 마이너스까지 갔었던 것을

기록에는 남아있지 않았지만

내 머릿속에는 생생히 남아있습니다.

그 기록들을 폐기하기에 앞서 15년간의 추억에 빠져 봅니다.

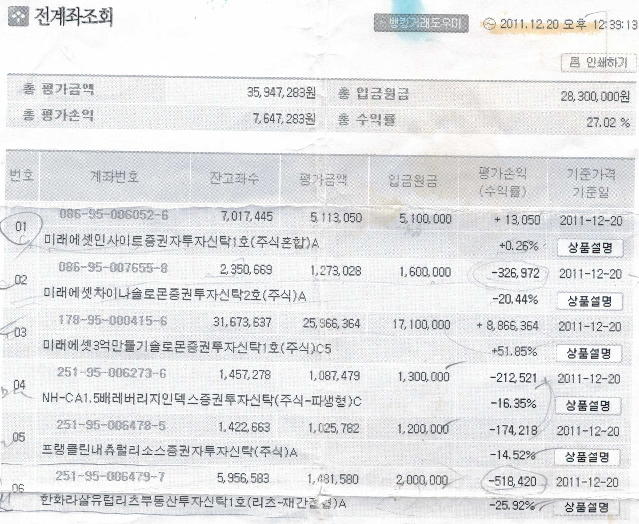

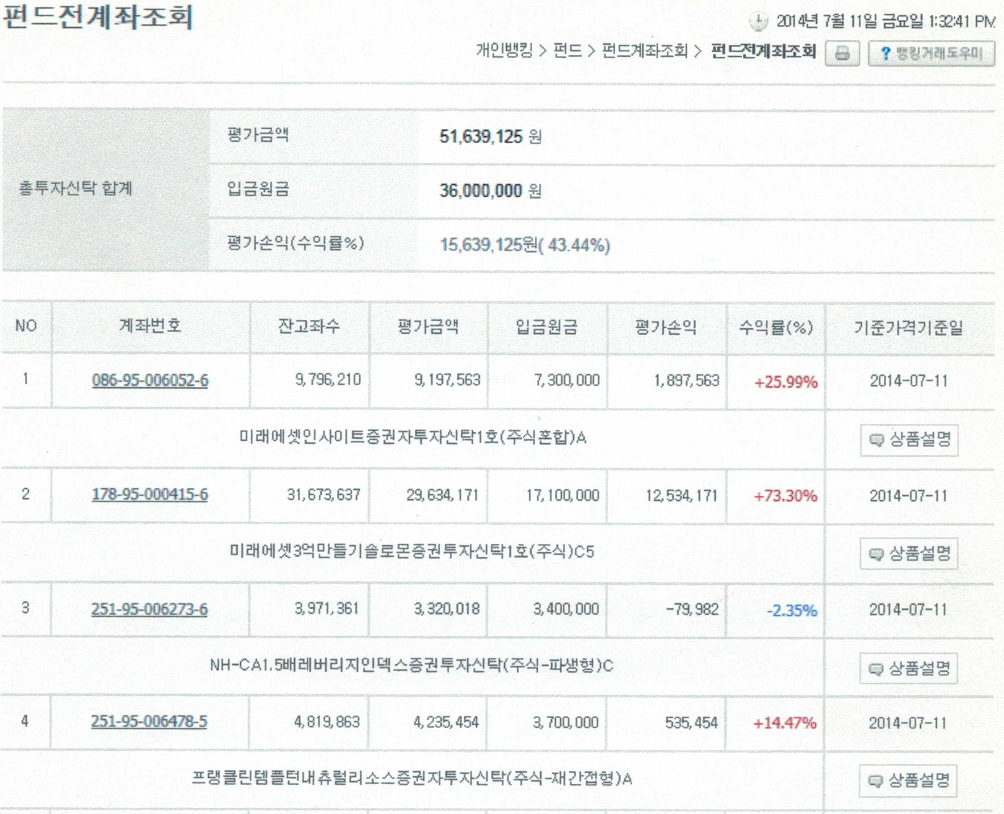

[2011.12.20]

미래에셋 3억 인 주포만이 홀로 선방하고 있었고,

나머지는 분산투자를 하였습니다.

더 이상 미래에셋은 불입기간이 끝난 관계로 다른 펀드를 추가로 가입했습니다.

주포를 제외하면 손실률이 커져만 갔습니다.

서브프라임을 겪으면서 물타기를 하고 1-2년만 버티면 상승한다는 믿음은 있었습니다.

무엇보다 미래에셋 3호가 플러스로 총 평가손익이 플러스인 게 가장 큰 힘이 되었습니다.

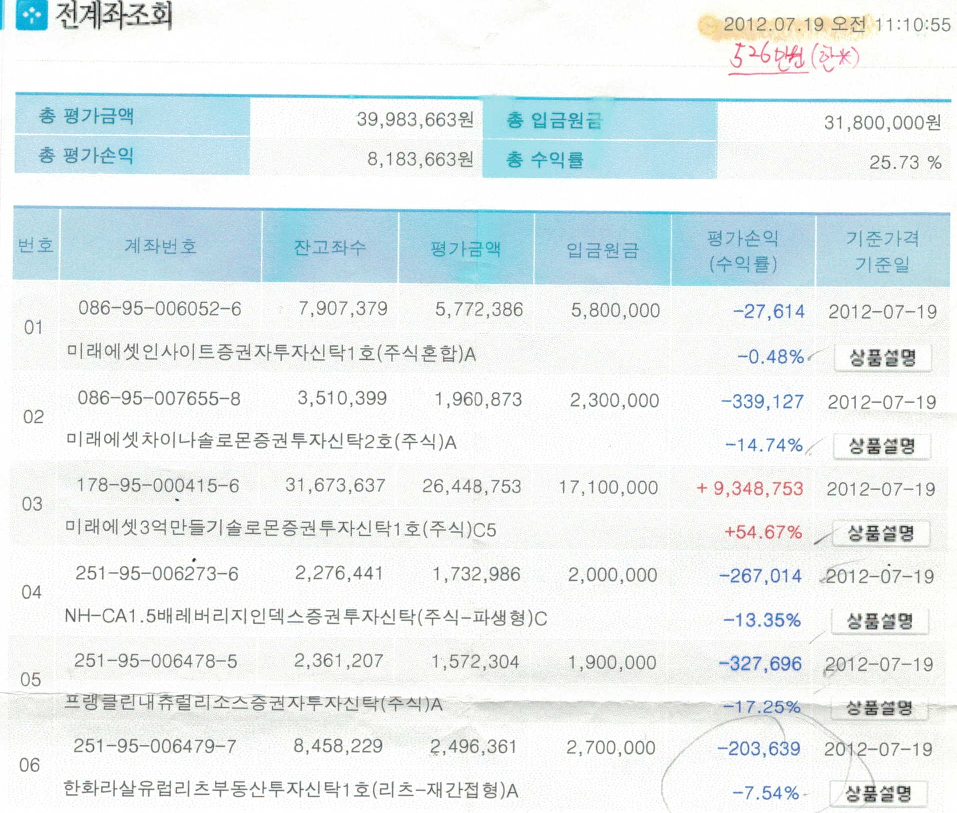

무슨 연유인지 2달 만에 또 계좌를 캡처해 놓았다는 것은 무슨 호재가 있었기 때문으로 생각합니다.

흑백 복사기에서 칼라인쇄로 바뀌어서 조금은 보기에 좋긴 좋네요.

차이나 펀드가 플러스로 전환되면서 유럽리츠 부동산도 수익률을 갈려고 합니다.

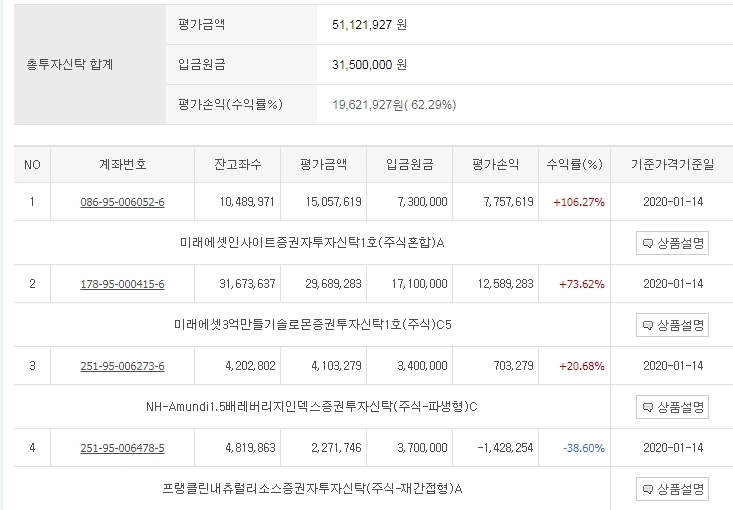

글 쓰다 보니 미래에셋은 지금도 가지고 있으며 1200만 원 정도 수익이 난 거 같은데

7년 전에 팔았더라면 하는 아쉬움이 남습니다.

이 글을 쓰면서 7년 정도 안에는 어느 정도 수익이 난다면 꼭 팔아야지 하고 또 하나 배워갑니다.

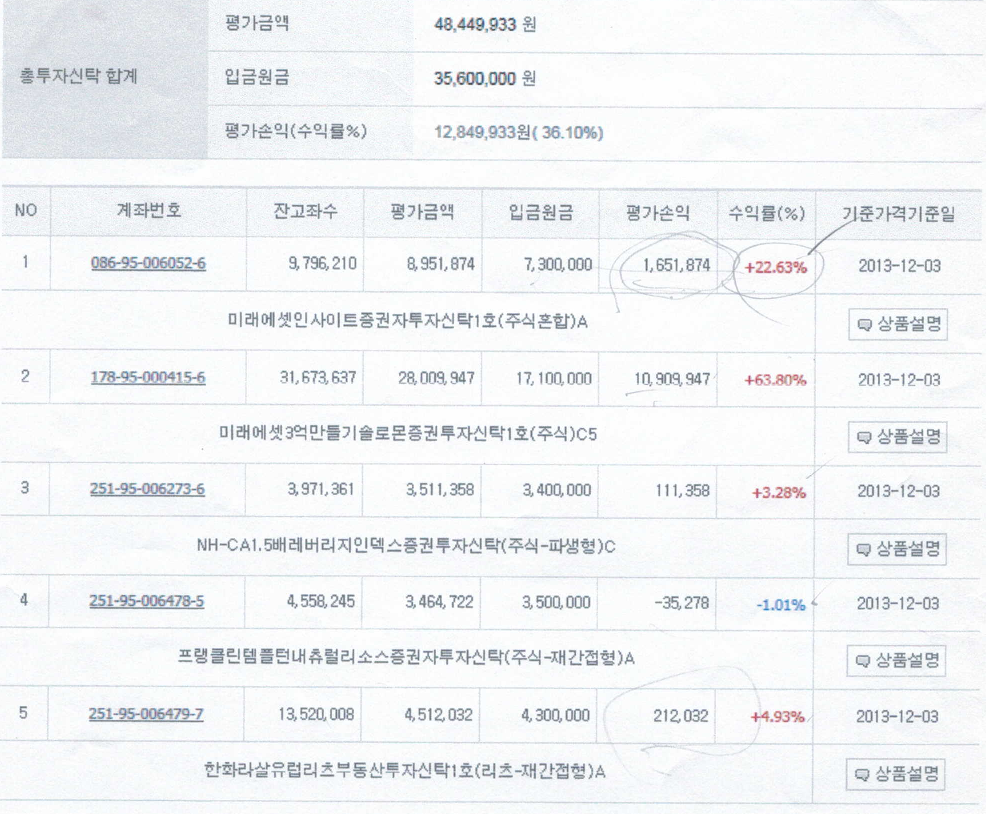

1년 정도가 지나고 나니 어느 정도 수익률이 다 플러스에 수렴이 되었네요.

2011년 12월에 기록을 보면 -20%가 대다수였었는데

2년정도 지나서 물타기를 어느정도 하니 거의다가 수익권으로 오게 된다는 걸 느끼게 되었습니다.

주포인 3억 만들기만 안 빠졌다면 좋았을 건데 말입니다.

이제 거의다 플러스로 접어들고 수익률만 남아서 괜찮았나 봅니다.

다만 주포인 3억 만들기가 최대 100% 수익이 났었는데

펀드 수수료를 떼어가서 그런지 어느 정도 덩치가 커져서 그런지

계속 코스피가 박스권에 있어서인지 갇혀있었네요.

유럽리츠 부동산 펀드는 판매점인 대구은행에서

수익률도 찾으니 팔아라고

권유하여 억지로 팔게 되었네요.

아마 그러고도 상당히 올라갔었던 걸로 기억됩니다.

아마 이때부터 펀드에 대한 불신이 조금씩 들어갔습니다.

수익률도 올라가는 게 박스피의 한계에 머물러 있었고요.

이 기록을 마지막으로 저의 자료는 펀드는 시들해졌고,

직접투자인 주식 매매 기록으로 넘어간 거 같네요.

아마 이때부터 직접투자의 금액이 2천만 원 내외에서 점점 투자금액이 불어났지 싶습니다.

아직도 이 계좌 중 가지고 있는 것이 있습니다.

이 글을 적으려고 이만큼 서두를 길게 하였는지 모르겠습니다.

15년 넘게 간직한 미래에셋 펀드들을 기념으로 나마 간직하고 싶은데,

자금의 압박에 의해 오늘내일 하기에 이 기록들을 남겨둡니다.

기술사 시험에서도 서브노트가 가장 중요했고,

애들 가르칠때도 선행이 아니라 꼭 복습이 되어야 더나은 곳으로 도약할 수 있습니다.

[꼭 기록관리를 하고 반성을 하는 습관을 들이기 바랍니다.]

끝으로 펀드에 대한 생각을 기록해 봅니다.

1. 어느 정도 코스피, 코스닥 등의 흐름을 느낄 수 있다면 3년 안에 금리보다 높은 구간은 반드시 온다.

2. 펀드는 상장 폐지의 우려가 희박함으로 물타기를 적립식으로 하다 보면 거의 결판난다

[금펀드의 경우 4-5년 지난 지금 트럼프-이란 테러로 인해 금값 상승으로 본전이 되었습니다]

3. 너무 오랜 시간 펀드를 보유하면 꼭 좋은 것은 아니다.

[초저금리인 2%로 잡아도 15년이면 최소 30-40%는 수익률이 나야 한다. 원금 보전되면서 가슴 졸임 없이]

미래에셋 3억 만들기 경우 처음 코스피 2천 선에서(2170이었나?) 100% 수익률이 났었습니다.

그리고는 -100% 되었고

재작년 2600선으로 급등 시에 110%의 수익률을 다시 달성하였습니다.

12년 만에 그리고 1년간 미중 무역전쟁으로 2100선인 지금 73%의 수익률을 보이고 있습니다.

기다리면 100% 이상 반드시 올 건데 지금 팔아야 되니 아쉬움도 남습니다.

4. 인사이트 펀드처럼 해외투자가 주가 되는 것은 시간과 비례하여 투자수익률이 우상향 한다. [버크셔해서웨이 주처럼]

'재테크 > 미국배당주, 브라질채권, 펀드' 카테고리의 다른 글

| 봉인 해제...미국배당주![키움 40$ 이벤트] (0) | 2020.04.13 |

|---|---|

| 166. 잠든 사이에 월급 버는 미국 배당주 투자 - 소수몽키, 베가스풍류객, 윤재홍 (1) | 2020.02.04 |

| 미국 배당주 투자. [잠시만 이별합시다] (0) | 2020.01.20 |

| 해외 배당주 투자 그 이후... (0) | 2020.01.16 |

| 해외 배당주 투자 정리, 아듀2019!!! (2) | 2019.12.27 |

댓글